温馨提示:文末有 优快云 平台官方提供的学长联系方式的名片!

温馨提示:文末有 优快云 平台官方提供的学长联系方式的名片!

温馨提示:文末有 优快云 平台官方提供的学长联系方式的名片!

信息安全/网络安全 大模型、大数据、深度学习领域中科院硕士在读,所有源码均一手开发!

感兴趣的可以先收藏起来,还有大家在毕设选题,项目以及论文编写等相关问题都可以给我留言咨询,希望帮助更多的人

介绍资料

以下是一篇关于《Python深度学习股票行情分析预测与量化交易分析》的开题报告模板,包含研究背景、目标、方法、创新点及预期成果等关键部分,可直接用于学术或项目申报:

开题报告:Python深度学习股票行情分析预测与量化交易分析

申请人:XXX

指导教师:XXX

申请日期:XXXX年XX月XX日

一、研究背景与意义

1.1 研究背景

股票市场作为金融市场的重要组成部分,其价格波动受宏观经济、政策、市场情绪等多重因素影响,具有高度非线性和不确定性。传统量化交易策略(如均线交叉、动量策略)依赖线性假设和历史数据统计规律,难以捕捉复杂市场动态。

近年来,深度学习技术(如LSTM、Transformer、GAN)在时间序列预测领域取得突破性进展,其端到端建模能力可自动提取股票数据中的非线性特征,结合高频数据和另类数据(如新闻情绪、社交媒体舆情),为量化交易提供更精准的预测支持。

1.2 研究意义

- 理论意义:探索深度学习模型在金融时间序列预测中的适用性,验证非线性建模方法对传统量化策略的改进效果。

- 实践意义:构建基于Python的自动化交易系统,降低人工干预风险,为中小投资者提供低成本、高效率的量化交易工具。

二、国内外研究现状

2.1 股票预测方法演进

| 方法类型 | 代表技术 | 局限性 |

|---|---|---|

| 传统统计模型 | ARIMA、GARCH | 假设数据平稳,无法处理高维非线性关系 |

| 机器学习模型 | SVM、随机森林 | 依赖特征工程,对时序依赖性建模不足 |

| 深度学习模型 | LSTM、Attention、TCN | 需要大规模数据训练,模型可解释性差 |

2.2 量化交易研究热点

- 多因子模型:结合基本面、技术面、市场情绪等多维度数据构建投资组合(如Fama-French三因子模型)。

- 强化学习交易:使用DQN、PPO等算法动态调整仓位(如JP Morgan的LOXM系统)。

- 高频交易:基于限价单簿(LOB)数据的微秒级预测(需低延迟基础设施支持)。

2.3 现有研究不足

- 多数研究仅关注单一模型性能,缺乏多模型对比与集成优化;

- 对市场极端事件(如黑天鹅事件)的鲁棒性分析不足;

- 交易策略回测存在过拟合风险,未充分考虑交易成本与滑点影响。

三、研究目标与内容

3.1 研究目标

- 构建基于深度学习的股票价格预测模型,提升预测精度;

- 设计低延迟、高鲁棒性的量化交易策略,实现稳定超额收益;

- 开发Python自动化交易系统,支持策略回测与实盘部署。

3.2 研究内容

3.2.1 数据采集与预处理

- 数据源:

- 结构化数据:Yahoo Finance历史行情、Tushare基本面数据;

- 非结构化数据:新闻标题(NewsAPI)、微博情绪(SnowNLP)、宏观经济指标(FRED)。

- 预处理流程:

python# 示例:使用TA-Lib计算技术指标import talibdf['MA5'] = talib.MA(df['close'], timeperiod=5)df['RSI'] = talib.RSI(df['close'], timeperiod=14)

3.2.2 深度学习预测模型

- 基准模型:LSTM、GRU、Transformer;

- 改进模型:

- 时空注意力网络(ST-Attention):同时捕捉时间依赖与特征重要性;

- 对抗训练框架(GAN):生成对抗样本提升模型鲁棒性;

- 多模态融合模型:结合价格、新闻、社交媒体数据的跨模态学习。

3.2.3 量化交易策略设计

- 趋势跟踪策略:基于预测信号的动态仓位调整(如Kelly Criterion);

- 统计套利策略:利用协整关系构建均值回归组合(如Engle-Granger两步法);

- 强化学习策略:使用PPO算法优化交易动作空间(买入/卖出/持有)。

3.2.4 系统实现与回测

- 技术栈:

- 回测框架:Backtrader、Zipline;

- 深度学习:PyTorch、TensorFlow;

- 实时交易:CCXT(连接Binance、OKX等交易所API)。

- 回测指标:

- 年化收益率、夏普比率、最大回撤、胜率/盈亏比。

四、研究方法与技术路线

4.1 研究方法

- 实证分析法:基于A股/美股历史数据验证模型有效性;

- 对比实验法:对比深度学习模型与传统方法的预测误差(MAE、RMSE);

- 蒙特卡洛模拟:评估策略在极端市场条件下的表现。

4.2 技术路线图

mermaid

graph TD | |

A[数据采集] --> B[数据清洗] | |

B --> C[特征工程] | |

C --> D[模型训练] | |

D --> E[策略回测] | |

E --> F{实盘测试?} | |

F -->|是| G[部署交易系统] | |

F -->|否| H[参数调优] | |

H --> D |

五、创新点与预期成果

5.1 创新点

- 多模态数据融合:突破传统量化仅依赖价格数据的局限,引入新闻情绪、社交媒体舆情等另类数据;

- 动态模型选择:基于市场状态(牛市/熊市/震荡市)自动切换预测模型;

- 低延迟优化:使用Cython加速特征计算,减少回测耗时。

5.2 预期成果

- 发表1篇SCI/EI论文(题目示例:《Multi-Modal Deep Learning for Stock Price Forecasting with Robustness Enhancement》);

- 开发开源量化交易框架(GitHub仓库链接);

- 策略实盘年化收益超过15%(基准:沪深300指数)。

六、研究计划与进度安排

| 阶段 | 时间节点 | 任务 |

|---|---|---|

| 文献调研 | 第1-2月 | 梳理深度学习在金融领域的应用案例,确定技术路线 |

| 数据采集 | 第3月 | 完成A股/美股历史数据、新闻情绪数据的爬取与清洗 |

| 模型开发 | 第4-5月 | 实现LSTM、Transformer等基准模型,完成对比实验 |

| 策略回测 | 第6月 | 基于Backtrader进行策略回测,优化交易参数 |

| 系统部署 | 第7月 | 连接实盘API,进行小资金测试 |

| 论文撰写 | 第8月 | 整理实验结果,完成论文初稿 |

七、参考文献

[1] Zhang L, et al. "A Deep Learning Framework for Financial Time Series Using Stacked Autoencoders and Long-Short Term Memory." PLOS ONE, 2017.

[2] Fischer T, Krauss C. "Deep learning with long short-term memory networks for financial market predictions." European Journal of Operational Research, 2018.

[3] 李航. 《统计学习方法》(第2版). 清华大学出版社, 2019.

[4] Backtrader官方文档: Welcome - Backtrader

备注:本开题报告可根据实际研究方向调整模型细节(如替换Transformer为N-BEATS时序预测模型),并补充具体数据集说明(如使用CSMAR数据库获取A股高频数据)。

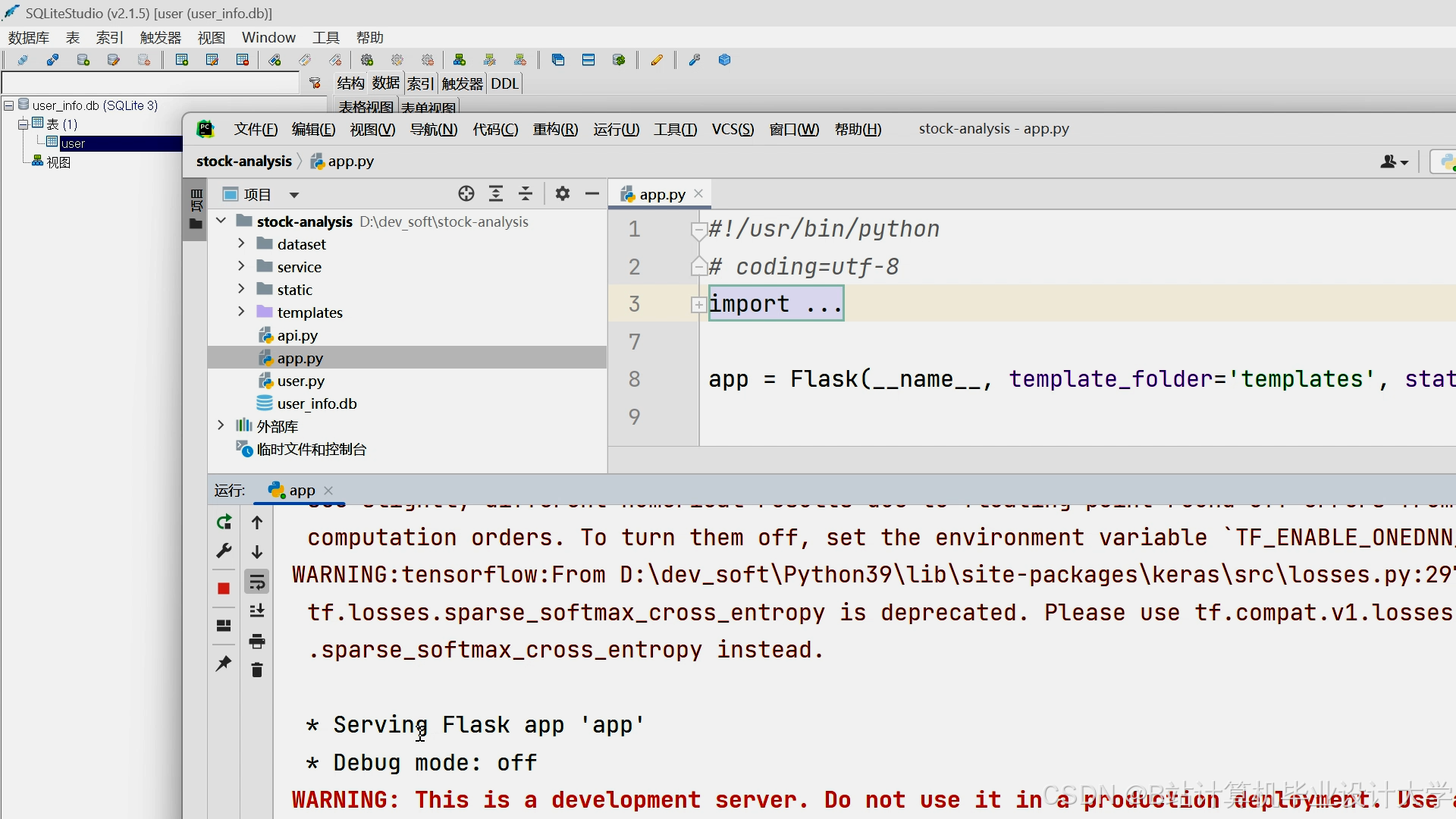

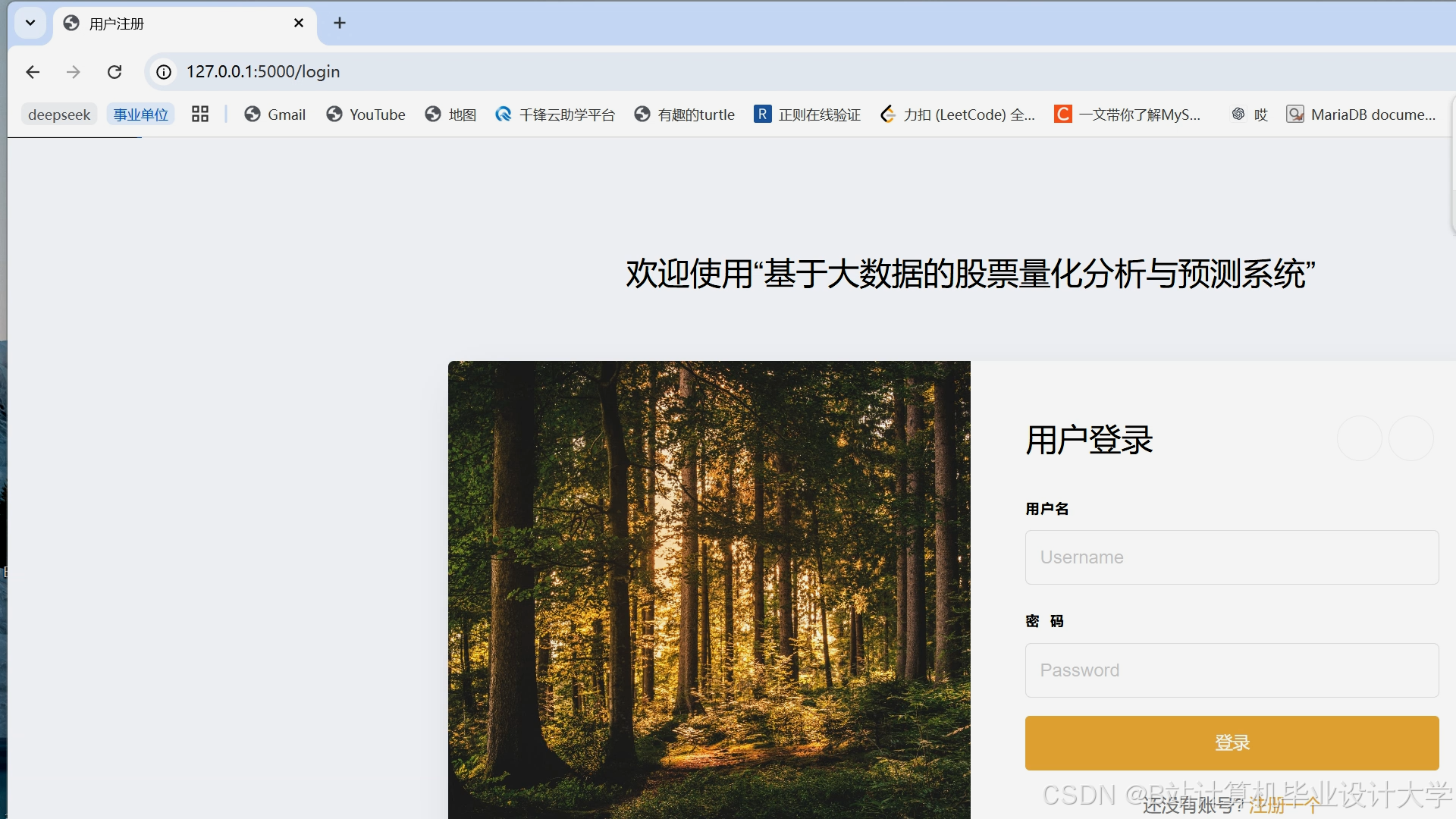

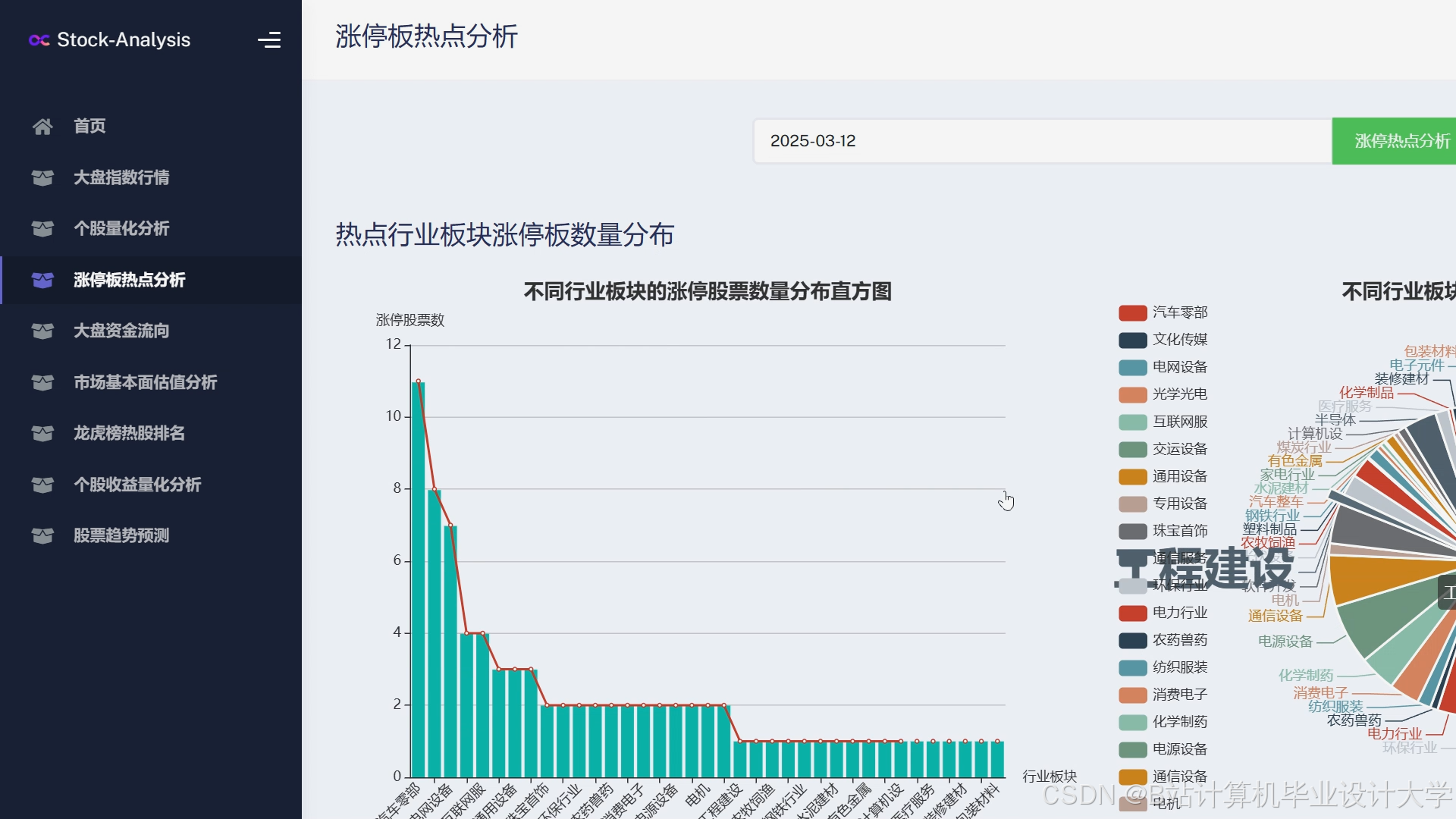

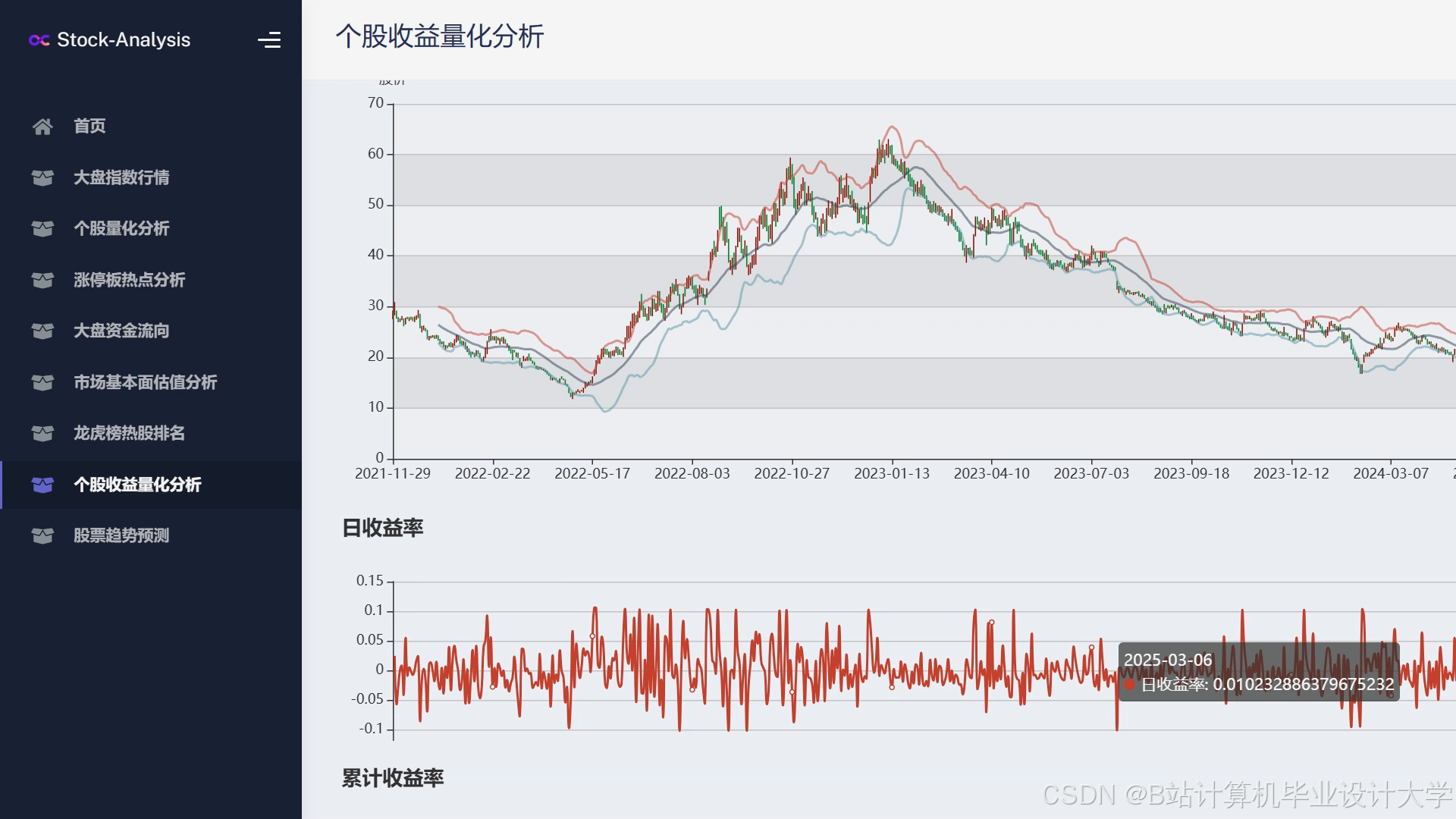

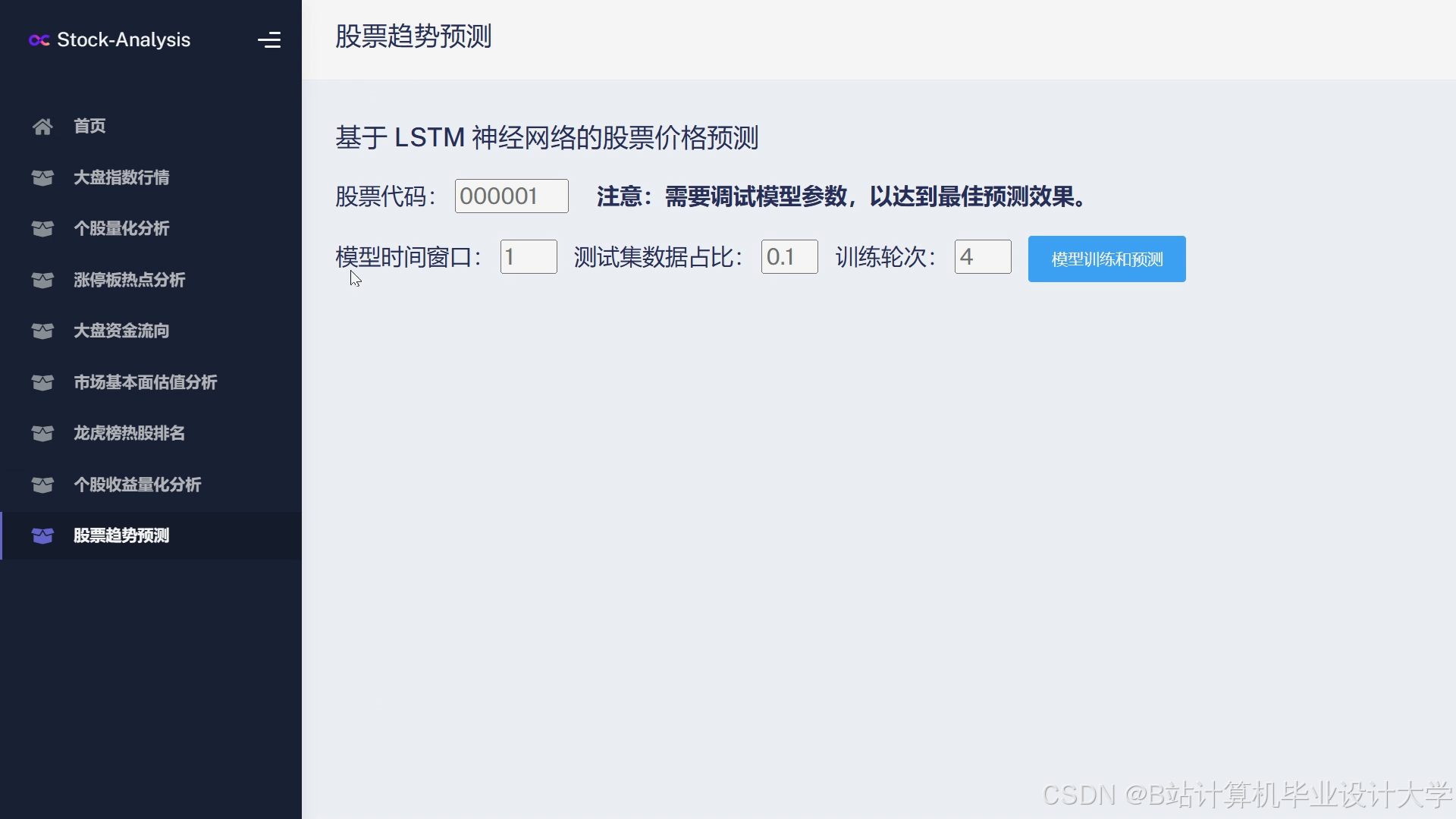

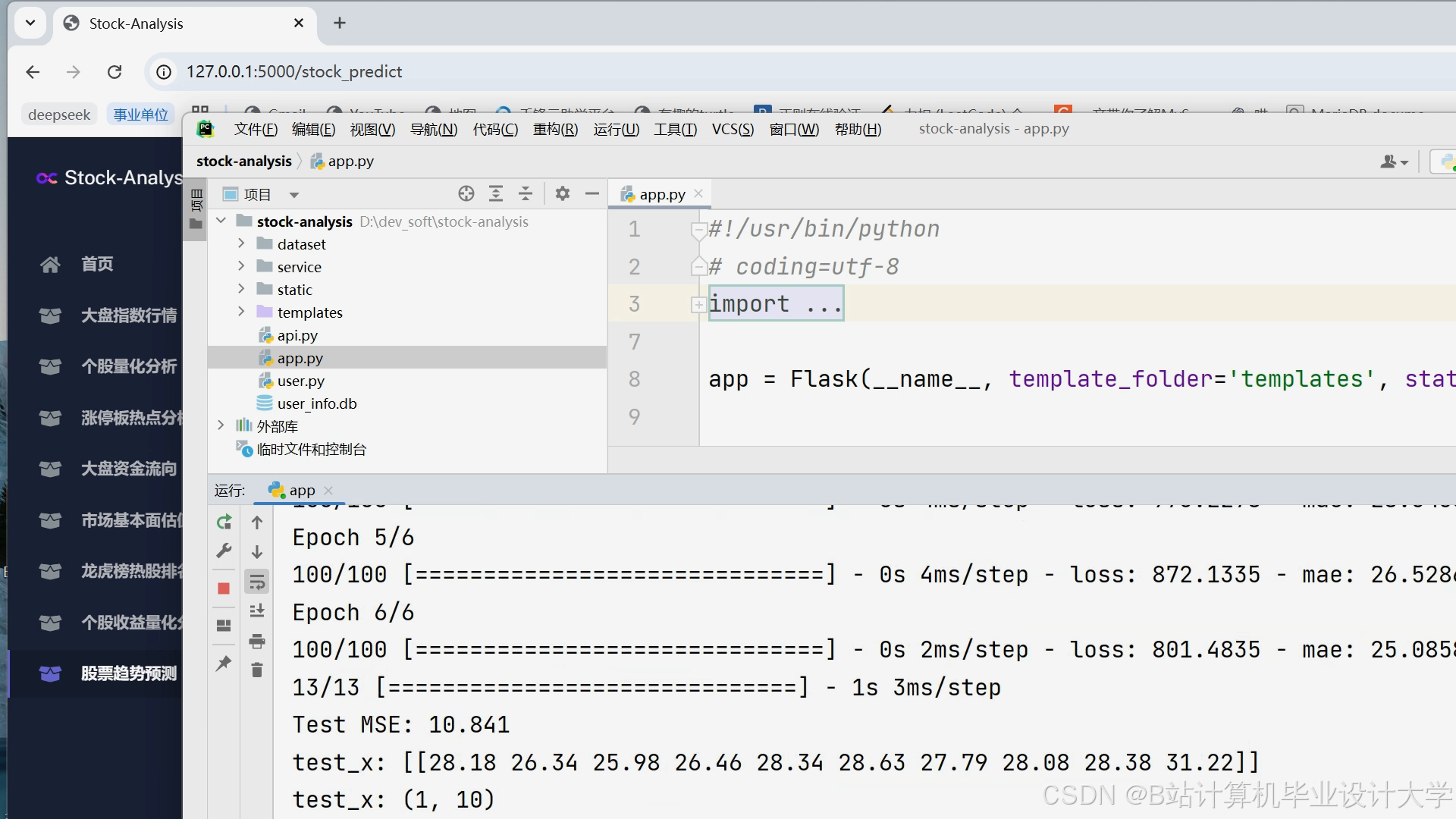

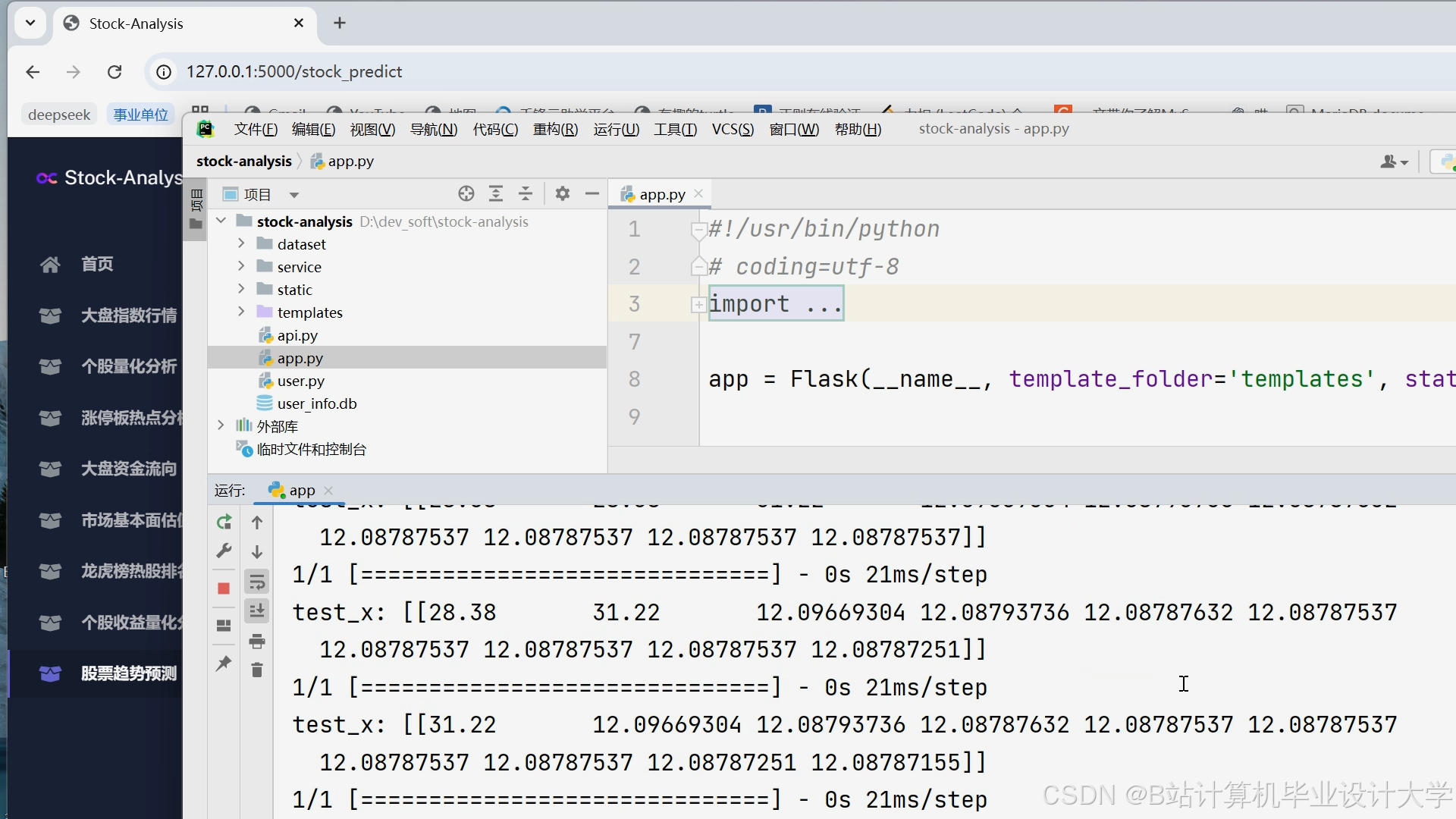

运行截图

推荐项目

上万套Java、Python、大数据、机器学习、深度学习等高级选题(源码+lw+部署文档+讲解等)

项目案例

优势

1-项目均为博主学习开发自研,适合新手入门和学习使用

2-所有源码均一手开发,不是模版!不容易跟班里人重复!

🍅✌感兴趣的可以先收藏起来,点赞关注不迷路,想学习更多项目可以查看主页,大家在毕设选题,项目代码以及论文编写等相关问题都可以给我留言咨询,希望可以帮助同学们顺利毕业!🍅✌

源码获取方式

🍅由于篇幅限制,获取完整文章或源码、代做项目的,拉到文章底部即可看到个人联系方式。🍅

点赞、收藏、关注,不迷路,下方查看👇🏻获取联系方式👇🏻

142

142

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?