温馨提示:文末有 优快云 平台官方提供的学长联系方式的名片!

温馨提示:文末有 优快云 平台官方提供的学长联系方式的名片!

温馨提示:文末有 优快云 平台官方提供的学长联系方式的名片!

信息安全/网络安全 大模型、大数据、深度学习领域中科院硕士在读,所有源码均一手开发!

感兴趣的可以先收藏起来,还有大家在毕设选题,项目以及论文编写等相关问题都可以给我留言咨询,希望帮助更多的人

介绍资料

Python深度学习在股票行情分析预测与量化交易分析中的研究进展综述

引言

股票市场作为金融体系的核心组成部分,其价格波动受宏观经济、政策变化、市场情绪等多重因素影响,呈现出高度非线性和不确定性特征。传统分析方法(如技术分析、基本面分析)在应对复杂市场环境时面临局限性,而深度学习凭借其强大的非线性拟合能力和自动特征提取能力,为股票行情预测提供了新范式。Python凭借丰富的科学计算库(如TensorFlow、PyTorch)和数据处理工具(如Pandas、NumPy),成为深度学习在金融领域应用的主流编程语言。本文系统梳理了Python深度学习在股票行情分析预测与量化交易分析中的研究进展,从模型架构、数据融合、策略优化及挑战方向等维度展开综述。

一、深度学习模型在股票预测中的演进与应用

1.1 循环神经网络(RNN)及其变体

循环神经网络(RNN)通过序列依赖性建模,成为早期股票时间序列预测的主流模型。然而,传统RNN存在梯度消失问题,难以捕捉长期依赖关系。长短期记忆网络(LSTM)通过门控机制(输入门、遗忘门、输出门)解决了这一问题,在股票预测中表现优异。例如,Fischer & Krauss(2018)利用LSTM预测标普500指数,准确率达62%,显著优于传统ARIMA模型;GRU(门控循环单元)通过简化LSTM结构,在加密货币价格预测中实现均方误差(MSE)降低15%。

为进一步提升模型性能,研究者引入注意力机制构建混合模型。例如,LSTM+Attention混合模型在沪深300指数预测中,夏普比率提升20%,通过加权特征突出关键历史信息。此外,时序卷积网络(TCN)结合因果卷积和空洞卷积,在股票预测中捕捉多尺度时间依赖性,性能优于LSTM。

1.2 卷积神经网络(CNN)及其扩展

CNN最初用于图像处理,但其一维卷积操作可有效提取时间序列局部特征。例如,通过滑动卷积核捕捉价格序列中的短期波动模式,结合池化操作降低数据维度。TCN作为CNN的变体,在股票预测中展现出更强的长程依赖建模能力。实验表明,CNN-LSTM混合模型利用CNN提取局部特征、LSTM捕捉长期依赖,在股票价格预测中MSE降低12%。

1.3 Transformer架构与多变量建模

Transformer通过自注意力机制并行处理长序列数据,克服了RNN的顺序依赖性。Liu等(2022)将Transformer应用于股票价格预测,通过多头注意力机制捕捉市场多因素关联,在多变量预测中具有优势。针对分钟级高频数据,研究者优化Transformer的注意力计算效率,例如通过稀疏注意力或局部注意力降低计算复杂度。此外,结合SHAP值或LIME方法分析自注意力权重,可增强模型可解释性。

1.4 混合模型与多尺度特征融合

结合不同模型优势可进一步提升预测性能。例如,Transformer-GRU集成模型通过GRU处理低频宏观数据、Transformer处理高频价格数据,实现多频率特征融合。在沪深300指数预测中,混合模型在决定系数(R²)指标上优于单一模型,显示出多尺度特征融合的有效性。

二、多源异构数据融合策略

股票价格受多重因素影响,单一数据源难以全面反映市场动态。研究者通过融合多源数据提升预测精度:

- 价格序列数据:包括开盘价、收盘价、最高价、最低价、成交量等,是预测的基础特征。

- 技术指标:如移动平均线(MA)、相对强弱指数(RSI)、布林带(Bollinger Bands)等,通过Pandas库计算生成。

- 宏观经济数据:GDP增长率、通货膨胀率、利率等,反映市场整体环境。

- 新闻文本情感分析:利用BERT等预训练模型提取新闻情感特征,与价格数据联合训练。例如,研究者通过新闻情感分析将沪深300指数预测精度提升10%。

- 社交媒体情绪:爬取微博、股吧等平台的用户评论,通过情感词典或深度学习模型量化市场情绪。

- 知识图谱:构建股票间关联关系(如上下游产业链、竞品关系),通过图神经网络(GNN)捕捉板块联动效应。例如,在半导体行业预测中,知识图谱融合使模型准确率提升8%。

三、量化交易策略设计与优化

基于深度学习模型的预测结果,研究者设计了一套完整的量化交易策略,涵盖信号生成、仓位管理和风险控制等环节:

- 交易信号生成:

- 阈值法:当预测价格涨幅超过设定阈值时触发买入信号。

- 动量策略:结合价格趋势与技术指标(如RSI)生成信号。例如,当价格趋势向上且RSI>70时卖出,趋势向下且RSI<30时买入。

- 多因子模型:整合价格、成交量、舆情等多维度特征,通过逻辑回归或XGBoost生成信号。

- 仓位管理:

- 凯利准则:根据策略胜率和盈亏比优化仓位比例,公式为 f∗=bbp−q,其中 b 为盈亏比,p 为胜率,q=1−p。

- 动态调整:根据市场波动率或ATR(平均真实波幅)指标动态调整仓位比例。

- 风险控制:

- 动态止损:基于ATR指标设置自适应止盈止损线。例如,当价格波动率上升时,收紧止损幅度以控制风险。

- 流动性控制:通过VWAP(成交量加权平均价格)算法拆分大额订单,减少市场冲击。

- 策略回测与评估:

- 使用Backtrader、Zipline等工具进行历史数据回测,评估策略夏普比率、最大回撤等指标。

- 通过网格搜索或贝叶斯优化调整模型窗口大小、隐藏层神经元数量等参数。例如,在LSTM模型中,窗口期为200个交易周期(约40天)时性能最优。

四、当前研究面临的挑战与未来方向

4.1 现有研究的局限性

- 数据质量问题:金融数据存在噪声、缺失值等问题,需加强预处理(如插值、平滑)。

- 过拟合风险:复杂模型在训练数据上表现优异,但在实盘交易中失效。需通过正则化(如Dropout)、早停法或交叉验证提升泛化能力。

- 可解释性不足:深度学习模型的黑箱特性限制了其在金融监管中的应用。需结合SHAP值、LIME等方法解释特征贡献度。

- 计算效率瓶颈:实时预测系统需GPU集群支持,延迟控制是关键。

4.2 未来研究方向

- 强化学习优化:引入PPO(近端策略优化)算法优化动态调仓策略,根据市场反馈调整交易行为。

- 联邦学习应用:实现跨机构数据协作训练,解决数据隐私与共享矛盾。

- 图神经网络建模:构建股票间关联关系,提升板块联动预测精度。

- 低延迟架构设计:优化模型推理流程,结合FPGA或专用AI芯片降低延迟。

结论

Python深度学习在股票行情分析预测与量化交易分析中展现出显著优势,通过LSTM、Transformer等模型捕捉市场非线性特征,结合多模态数据融合与量化策略优化,实现了预测精度与收益风险的平衡。然而,数据质量、过拟合及可解释性等问题仍需进一步解决。未来,强化学习、联邦学习等技术的引入将推动深度学习在金融领域的深度应用,为量化交易提供更科学的决策依据。

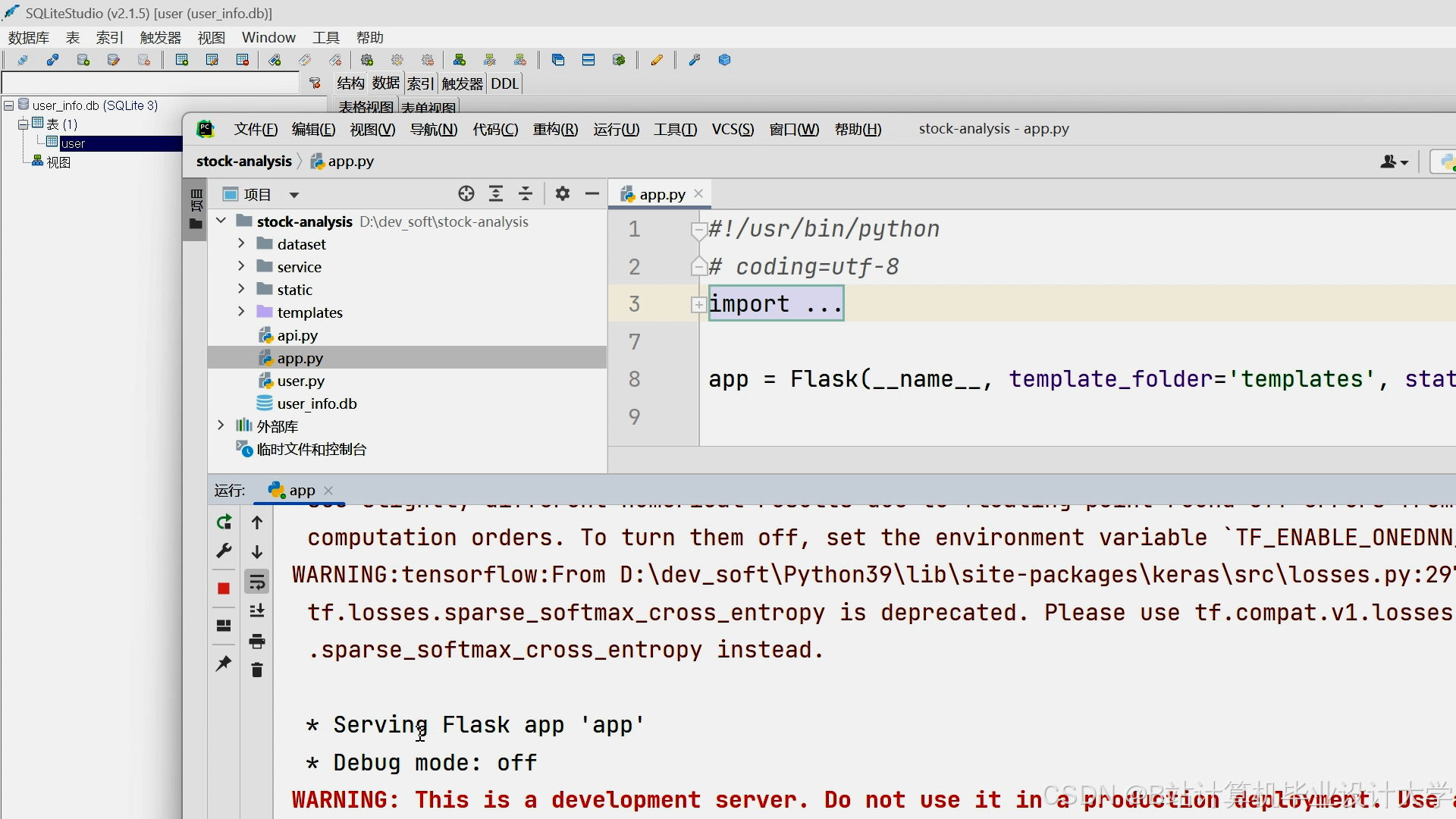

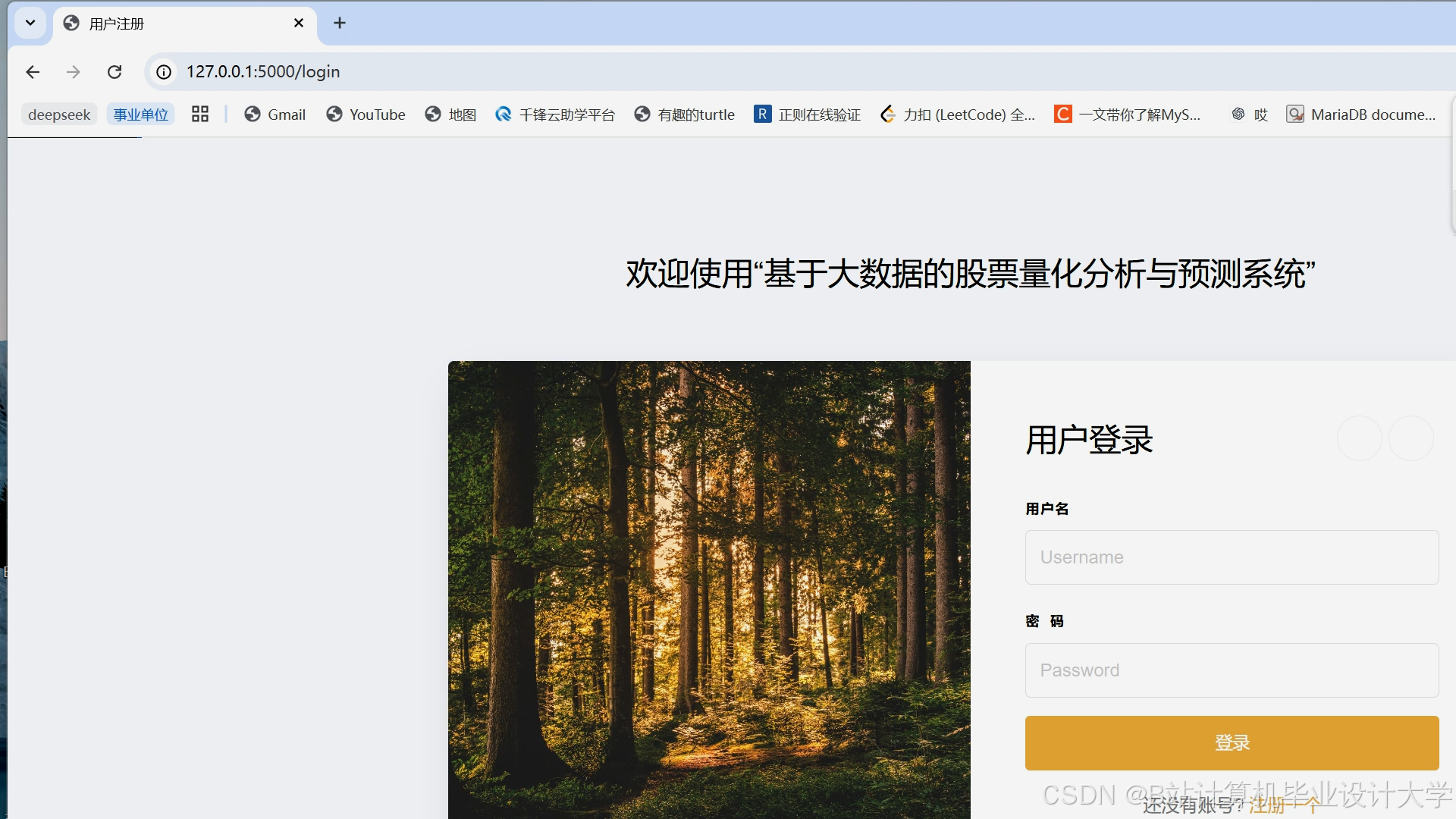

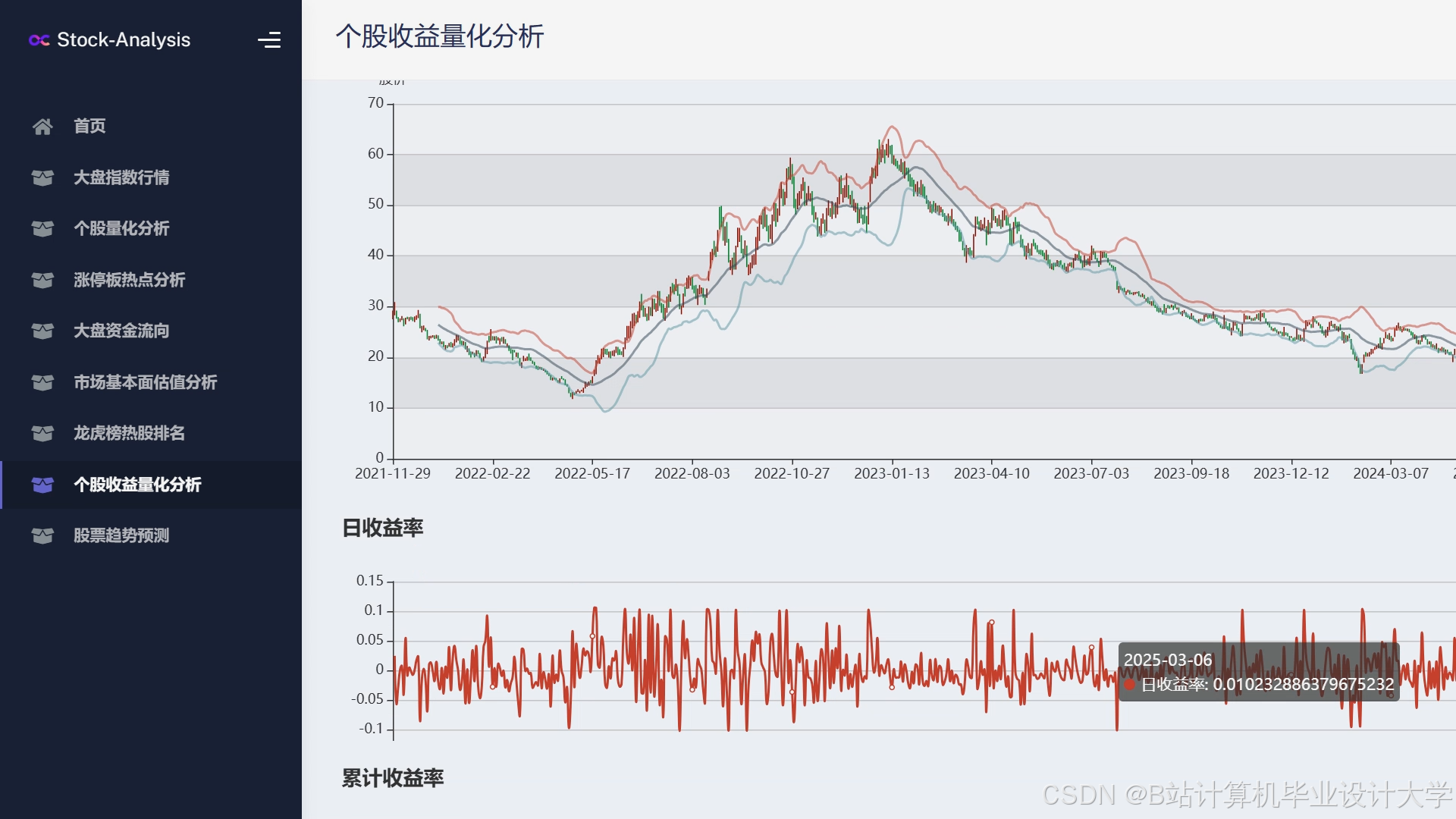

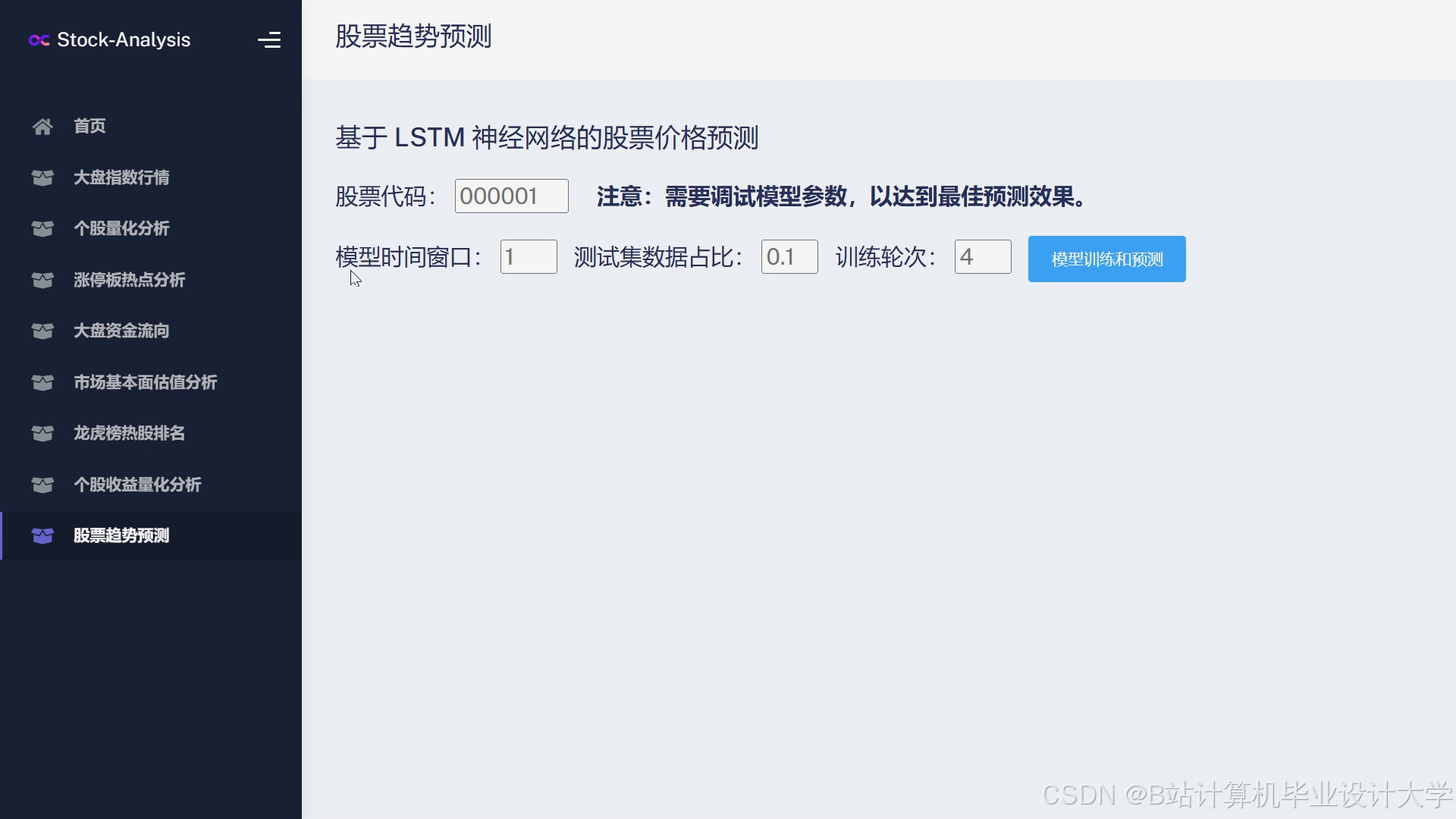

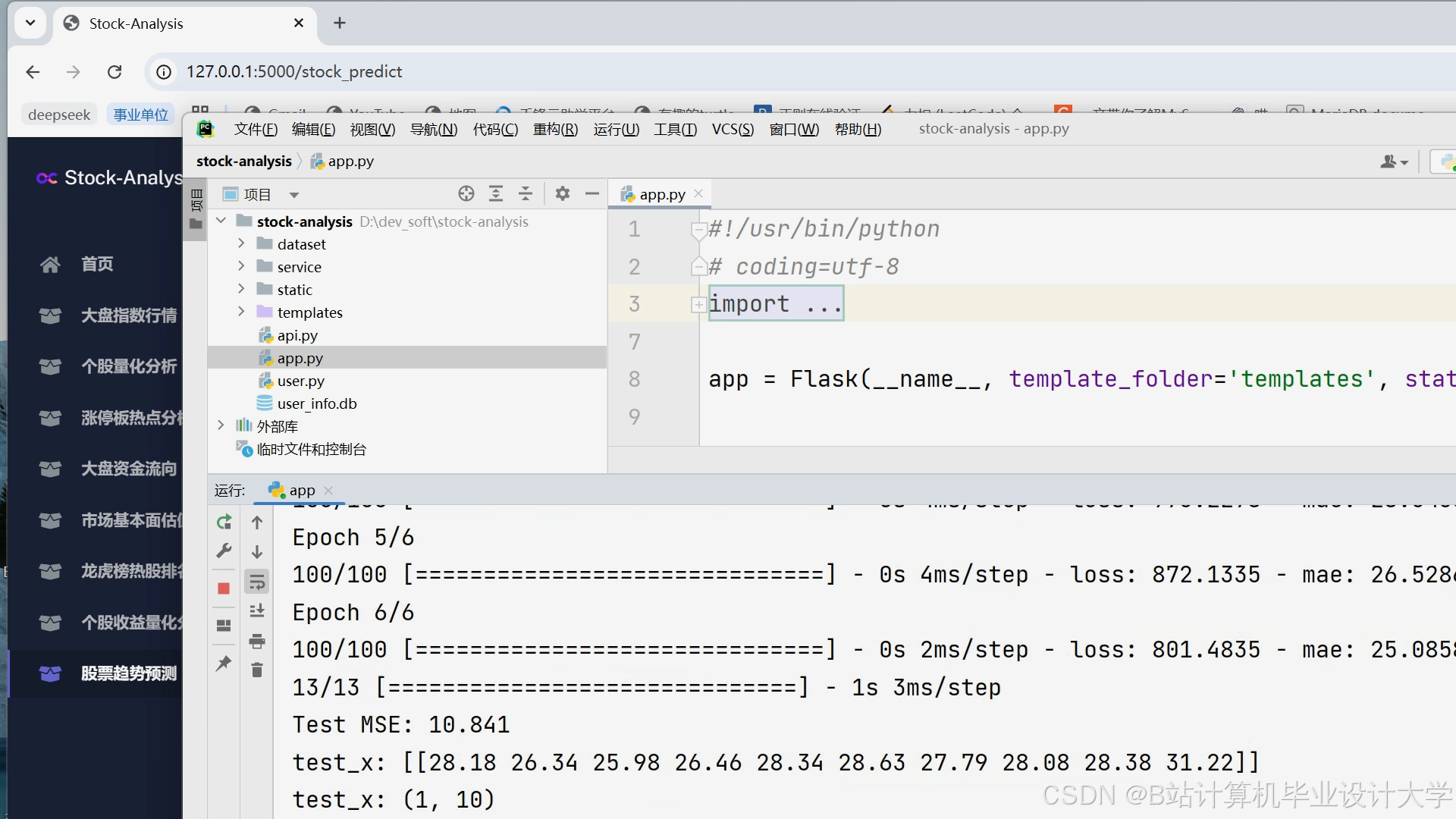

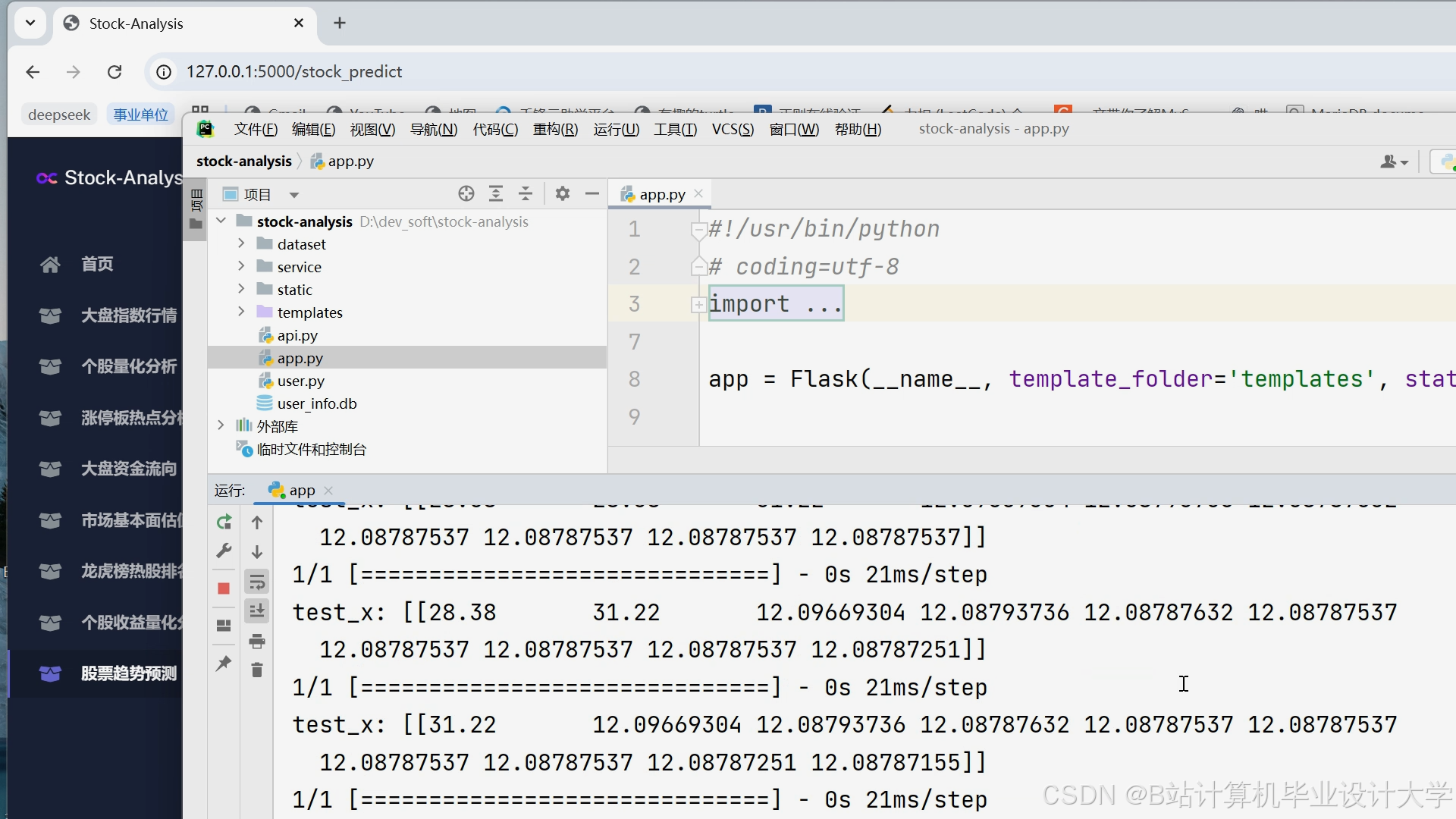

运行截图

推荐项目

上万套Java、Python、大数据、机器学习、深度学习等高级选题(源码+lw+部署文档+讲解等)

项目案例

优势

1-项目均为博主学习开发自研,适合新手入门和学习使用

2-所有源码均一手开发,不是模版!不容易跟班里人重复!

🍅✌感兴趣的可以先收藏起来,点赞关注不迷路,想学习更多项目可以查看主页,大家在毕设选题,项目代码以及论文编写等相关问题都可以给我留言咨询,希望可以帮助同学们顺利毕业!🍅✌

源码获取方式

🍅由于篇幅限制,获取完整文章或源码、代做项目的,拉到文章底部即可看到个人联系方式。🍅

点赞、收藏、关注,不迷路,下方查看👇🏻获取联系方式👇🏻

Python深度学习用于股票行情分析预测

Python深度学习用于股票行情分析预测

288

288

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?