QMT的XtQuant库提供了量化研究所需要的数据。它在一些API设计上面向底层多一些,应用层在使用时,还往往需要进行一些包装,比如复权就是如此。

这篇文章介绍了将XtQuant的除权信息转换成常常的复权因子的高性能算法。与官方示例相比,速度快了100多倍。

XtQuant没有提供复权因子,相反,它通过 get_divid_factors 方法提供了更详尽的分红、送股、配股信息。数据如下所示:

| date | interest | stockBonus | stockGift | allotNum | allotPrice | gugai | dr |

|---|---|---|---|---|---|---|---|

| 20121019 | 0.100 | 0.0 | 0.0 | 0.0 | 0.0 | 0.0 | 1.007457 |

| 20130620 | 0.170 | 0.6 | 0.0 | 0.0 | 0.0 | 0.0 | 1.614093 |

| 20230614 | 0.285 | 0.0 | 0.0 | 0.0 | 0.0 | 0.0 | 1.025261 |

提供的信息非常全,但要利用这些数据来进行价格复权,会比较烦琐。在量化中,多数场合我们可以仅使用复权因子(factor-ratio)来计算前后复权价格。这就需要将上述信息转化为复权因子。

XtQuant的示例中,已经提供了一个由上述信息,计算复权因子的示例。由于它是示例性质的,所以在代码逻辑上需要做到简单易懂,因此它在计算中,使用了循环,而不是向量化的运算方法。

这是官方给出的示例代码:

def gen_divid_ratio(bars, divid_datas):

drl = []

dr = 1.0

qi = 0

qdl = len(bars)

di = 0

ddl = len(divid_datas)

while qi < qdl and di < ddl:

qd = bars.iloc[qi]

dd = divid_datas.iloc[di]

if qd.name >= dd.name:

dr *= dd['dr']

di += 1

if qd.name <= dd.name:

drl.append(dr)

qi += 1

while qi < qdl:

drl.append(dr)

qi += 1

return pd.DataFrame(drl, index = bars.index,

columns = bars.columns)

# 获取除权信息

dd = xtdata.get_divid_factors(s, start_time="20050104")

# 获取未复权行情

bars = xtdata.get_market_data(field_list, ["000001.SZ"],

'1d',

dividend_type = 'none',

start_time='20050104',

end_time='20240308')

%timeit gen_divid_ratio(bars["close"].T, dd)

这段代码计算了000001.SZ从2005年1月4日以来的复权因子。如果当天没有发生除权,则当天因子从1开始,后面每发生一次除权除息,因子就在前一天的基础上增加dr倍。因此,这样算出来的复权因子,一般情况下是一个以1开始的递增序列。

在notebook中运行时,上述代码的执行时间是407ms±14ms。

下面,我们就介绍如何将其向量化,将速度提升100倍。

def get_factor_ratio(symbol: str, start: datetime.date, end: datetime.date)->pd.Series:

"""获取`symbol`在`start`到`end`期间的复权因子

复权因子以EPOCH日为1,依次向后增加。返回值取整个复权因子区间

中[start, end]这一段。

Args:

symbol: 个股代码,以.SZ/.SH等结尾

start: 起始日期,不得早于EPOCH

end: 结束日期,不得晚于当前时间

Returns:

以日期为index的Series

"""

if start < tf.int2date(EPOCH):

raise ValueError(f"start date should not be earlier than {EPOCH}: {start}")

start_ = tf.date2int(start)

end_ = tf.date2int(end)

df = xt.get_divid_factors(symbol, EPOCH)

df.index = df.index.astype(int)

frames = pd.DataFrame([], index=tf.day_frames)

factor = pd.concat([frames, df["dr"]], axis=1)

factor.sort_index(inplace=True)

factor.fillna(1, inplace=True)

query = f'index >= {start_} and index <= {end_}'

return factor.cumprod().query(query)["dr"]

我们设置的EPOCH时间是2005年1月4日。这一年是全流通股改启动之年。以此为界,上市公司在治理结构上发生了较大变化,因此,进行量化回测,似乎一般也没必要使用在此之前的数据。

!!! info

罗马不是一天建成的。股改也是这样。在此后相当长一段时间内,你还能看到一些股票的名字以S开头,意味着该股还未完成股权分置改革。不过,尽管如此,我们也只能以大多数为主。很多人以为量化是一个纯算法的活儿。但是,了解脏数据、处理脏数据,对收益的影响并不比算法少。

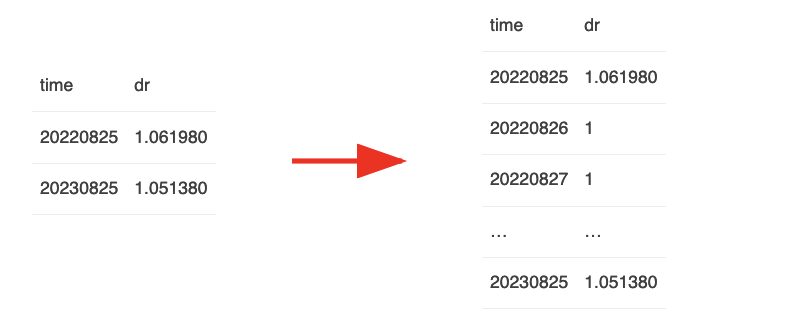

这段代码的核心逻辑是,dd[‘dr’]是一个带时间戳的稀疏数据。我们首先要把它展开成:

在此基础上,通过一个cumprod运算,我们就可以求出符合要求的factor ratio。

第一步的运算实际上是一个join运算。我们使用一个在交易日上连续的空的dataframe与上述dd[‘dr’]进行join,其结果就是,如果记录在dd[‘dr’]中存在,就使用dd[‘dr’]中的数值,如果不存在,就使用空值。

然后我们使用pandas.fillna来将所有的空值替换为1.最后,由于我们只需要在[start,end]期间的因子值,所以通过datataframe.query来进行过滤。

上述代码将得到与官方示例一致的结果,但执行时间仅3.96ms±251,比使用循环的版本快了100倍还多。

本方法是作为zillionare接入XtQuant数据的方案的一部分开发的。在这个方案中,我们将采用clickhouse来存放行情数据,以获得更好的回测性能。因此,我们还必须考虑到每种数据如何进行持续更新。这个更新的大致思路是,我们把上述计算中得到的factor ratio存入clickhouse中,在每日更新时,先取得所有股票的factor ratio的最后更新日期(T0),以此日期为下界,调用xtdata.get_divid_factors来下载最新的除权信息,通过同样的方法求得T0日以来的因子,乘以T0日因子值,即可存入到clickhouse中。

Zillionare接入XtQuant的版本将是2.1,预计在6月发布。

本文介绍了如何将XtQuant库中的除权信息高效转化为复权因子,通过向量化方法将官方示例的计算速度提高100多倍,同时提及了Zillionare接入XtQuant数据的解决方案和计划.

本文介绍了如何将XtQuant库中的除权信息高效转化为复权因子,通过向量化方法将官方示例的计算速度提高100多倍,同时提及了Zillionare接入XtQuant数据的解决方案和计划.

1248

1248

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?